С. Коррекции на недельной основе

Глава 1 Глава 2

Когда мы работаем с недельными данными, то ожидаем большие изменения тренда и хотим использовать их, инвестируя в коррекции.

Индекс S&P500 переместился с примерно 1.250 пунктов в начале октября 1999 года до почти 1.600 пунктов в 2000 году. Наличная японская иена повысилась с приблизительно 107.00 JPY за 1.00 USD в августе 1997 года до почти 150.00 JPY за 1.00 USD в 1998 году. В конце 2000 года она торговалась приблизительно на уровне 110.00 JPY за 1.00 USD.

Долгосрочные трейдеры ищут колебания именно таких размеров. Однако даже у продуктов, которым присущи долгосрочные тренды, бывают периоды, когда продукты типа Индекса S&P500 или наличной японской иены не двигаются в тренде вообще. 2000 год очень хороший пример, как эти ликвидные продукты торгуются в узком диапазоне цен.

Работа с недельными данными проблематична, потому что никто не может предсказать, будут ли рынки двигаться вверх, вниз или вбок. По сравнению с анализом дневных данных, на недельной основе мы находим большие искажения, и торговые подходы здесь могут быть или чрезвычайно хороши, или очень плохи.

Большие движения рынка можно уловить, когда правильно рассчитан размер коррекции. Но если мы выбираем неправильный уровень восстановления, то или полностью упускаем важные движения, или несем большие убытки, чем те, с которыми мы столкнулись бы на дневной основе. Это происходит потому, что мы не можем оставаться так же близко к недельным рыночным данным, как хотелось бы. Колебание от одной недели к другой больше, чем ото дня ко дню, поэтому уровни стоп-лоссов, плавающих стопов и целевых прибылей могут (в пунктах) оказаться далеко от уровней входа.

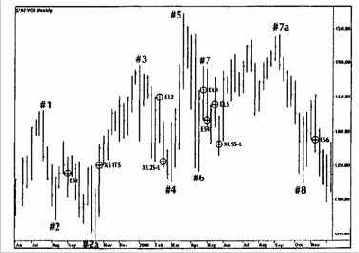

Следующий пример иллюстрирует (для Индекса S&P500), что может произойти при использовании подхода, основанного на коррекциях на недельном боковом рынке, продолжающегося в течение длительного периода времени (рисунок 3.13).

Рисунок 3.13 График Индекса S&P500 с июня 1999 года по ноябрь 2000 года. Смоделированные торговые сигналы основаны на недельных коррекциях.

Основные параметры нашего анализа:

• минимальный размер колебания 140 пунктов (например, движение от 1,400.00 до 1,540.00); восстановление по крайней мере 38,2%; правило входа — по максимуму или минимуму предыдущей недели;

· целевая прибыль на уровне, 0,618-кратном величине колебания импульса; плавающий стоп на двухнедельном минимуме для покупок и двухнедельном максимуме для продаж; стоп-лосс на максимуме или минимуме предыдущей перед входом недели.